Чтобы вложить деньги в бизнес и не прогореть, нужно оценить рентабельность проекта и риски, просчитать окупаемость и срок возврата инвестиций. Для этого используют разные инструменты — мы расскажем, как это делать на примере NPV. С помощью примеров объясняем, что это за показатель и как его посчитать + делимся шаблоном расчёта в Google Таблицах.

Если вы запускаете проект и планируете выстраивать продажи, вам неизбежно потребуется система для управления каналами продаж и клиентской базой. Тут поможет OkoCRM.

Определение NPV

NPV (net present value) — это чистая приведенная стоимость. Звучит непонятно? Если объяснять проще, это сегодняшняя стоимость будущих денежных потоков.

Тут нужно понимать: стоимость денег сегодня, завтра и через месяц неодинаковая. NPV как раз помогает понять, сколько стоит сегодня всё то, что можно заработать на проекте в ближайшее время, например, в течение трёх или пяти лет.

Что такое NPV простыми словами. Это показатель, который помогает сопоставить, сколько денег вы вложите и сколько получите, чтобы понять, есть ли вообще смысл вкладываться в инвестиционный проект.

В этой теме есть ещё один сложный термин — дисконтирование. Начну издалека. Ещё раз вернёмся к тому, что стоимость денег со временем меняется: растёт инфляция, прыгает курс валют, дорожает всё вокруг.

Когда кто-то инвестирует деньги, ему нужно посчитать, какую сумму он получит в будущем и сколько денег это будет в пересчёте на сегодняшний день. Дисконтирование и есть этот процесс, при котором мы приводим будущую стоимость денег к текущему моменту.

В этом случае используют дисконтную ставку — процент, отображающий норму доходности. Её может назначать инвестор, для этого он проведёт расчёты или прикинет размер ставки интуитивно. Лучше, если ставку посчитают аналитики и эксперты.

Со сложными терминами почти закончили, выдыхайте, дальше будем разбираться на простых примерах =)

Что показывает NPV и зачем его считать

NPV вместе с IRR — внутренней нормой доходности — используют в инвестиционном анализе, чтобы проанализировать проект. Если предприниматель ищет инвестора, он может использовать эти показатели, чтобы посчитать цифры и показать их потенциальным инвесторам. Инвесторы с помощью этих показателей могут сравнивать несколько проектов, чтобы выбрать, в какой из них лучше вложить деньги.

В этом и заключается главная задача NPV: показать, какую можно получить прибыль, учитывая текущие вложения. Также он помогает понять:

- срок окупаемости инвестиций

- сколько денег нужно вложить в проект

- какая прибыль получится с вложенных инвестиций через определённое время, например, 5–10 лет

Преимущества и недостатки подсчета NPV

✅ Расчёт позволяет понять NPV, насколько выгодно вкладываться в проект. В этом и есть его основное преимущество.

Другие преимущества в том, что в расчётах учитывают важные факторы, например, распределение потока денег во времени или время отдачи вложенных инвестиций. NPV помогает оценить все финансовые показатели, так как в расчётах учитывают все движения денежных средств.

❌ У показателя NPV есть и недостатки. Это достаточно сложные расчёты, на точность которых влияет множество факторов, поэтому результат может быть не совсем корректным. Например, резко выросла инфляция → всё нужно считать заново. Или необходимо заранее просчитывать возможные риски, что ещё больше усложняет расчёты.

Показатель не учитывает нефинансовые факторы, например, положение компании на рынке или лояльность клиентов. Что это означает: NPV не поможет комплексно оценить бизнес или проект, нужен дополнительный анализ. Ставку дисконтирования могут определять как инвесторы, так и предприниматели, от этого сильно зависят расчёты показателя NPV.

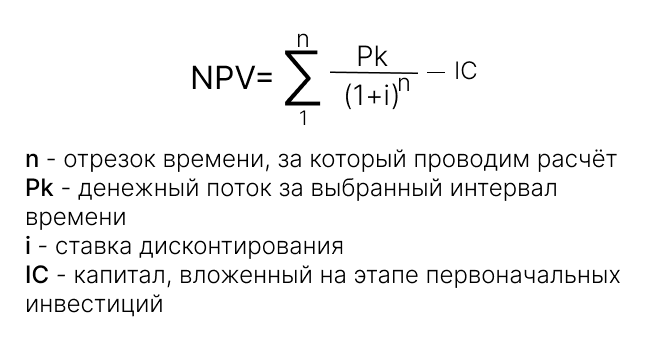

Формула расчета NPV

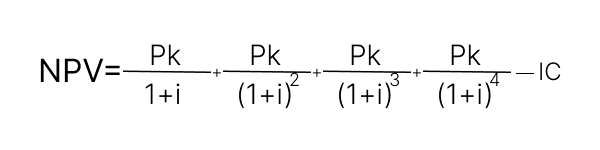

Сейчас будет сложная форма. Вам не обязательно сидеть с калькулятором, проще посчитать в Excel или Google Таблицах.

Со значениями n и IC разобраться легко. IC — деньги, которые инвестор вкладывает в проект, например, 5 000 000 ₽. n — это период, на который мы делаем расчёты. Например, один год, три года или пять. Другие значения нужно разобрать подробнее.

Денежные потоки

Pk — денежный поток или, как его ещё называют, cash flow. Это значение показывает сколько реально денег есть у компании, то есть это разница между доходами и расходами.

Ещё это значение помогает учесть возможные кассовые разрывы, когда расходы будут превышать доходы и нужно будет где-то брать недостающую сумму. Чтобы посчитать денежный поток, учитывают все доходы и расходы, остатки на счетах. Важно учесть и даты поступления средств, чтобы не было кассовых разрывов.

Когда расчёты денежного потока не фактические, а теоретические, очень сложно учесть все нюансы, спрогнозировать прибыль и расходы. К примеру, собирались платить менеджерам 50 000 ₽ и процент от продаж, но оказалось, что на такую зарплату мало желающих и придётся увеличить расходы на зарплату.

Ставка доходности проекта

i — ставка дисконтирования или доходности в формуле. Это значение позволяет спрогнозировать доходность инвестиций. На ставку влияют многие факторы: длительность периода прогноза, инфляция, ключевая ставка Центрального банка.

Очень редко ставку выбирают наобум, интуитивно. Чаще всего для этого нужны сложные расчёты, например, с помощью модели WACC или Гордона.

Как рассчитать NPV

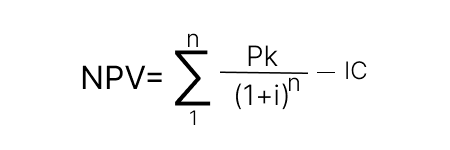

Давайте на примере разберём, как рассчитывается NPV по формуле:

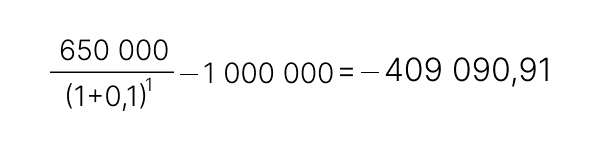

Допустим, мы вкладываем в проект 1 000 000 ₽, а ставку дисконтирования возьмём 10%, то есть в формуле будем считать, как 0,1 (приведём к коэффициенту, разделив на 100). Также планируем за это время получить чистую прибыль, то есть денежный поток, — 650 000 ₽. Хотим посчитать NPV на 1 год, то есть:

- n = 1

- i = 0,1

- Pk = 1 000 000 ₽

- IC = 650 000 ₽

Получается так:

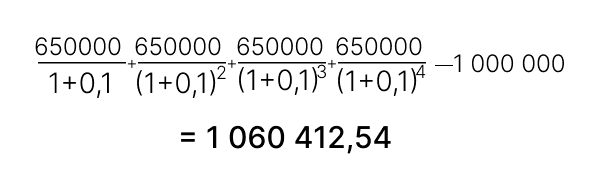

Из расчётов понятно, что прибыли в первый год не будет и можно поспешить назвать проект убыточным, но лучше провести расчёты ещё на несколько лет вперёд. Например, на 4 года. Формула будет выглядеть так:

А расчёт так:

Мы видим, что через 4 года вложения окупятся и проект выйдет на доход.

Пример расчета в Excel/Google Таблицах

Чтобы не считать всё это вручную, можно вбить формулу в таблицу и подставить цифры. Если какое-то из значений изменится, будет проще всё пересчитать. Для этого нужно просто изменить цифры, всё остальное в таблицах рассчитается автоматически.

Для начала в таблице нужно заполнить данные: указать ставку доходности, расходы и доходы, инвестиции. Мы добавили формулу расчёта в шаблон, можете сделать копию документа, подставить свои цифры и посчитать NPV.

Трудности в расчетах и самые частые ошибки

Есть 3 самые распространённые ошибки, из-за которых в результате расчёта можно получить искажённый результат.

❌ Не учитывать все расходы. Очень важно сесть и просчитать даже мельчайшие расходы, поскольку даже небольшие расходы за несколько лет превращаются в большую сумму.

Чаще всего забывают посчитать несущественные расходы, например, на оплату мобильной связи или канцелярию. Иногда не учитывают побочные расходы, например, на ремонт оборудования или техосмотр транспорта. Бывает, что предприниматели забывают о расходах на маркетинг и рекламу.

❌ Преувеличивать доходы. Нужно брать в расчёт реальные цифры, основанные на результатах анализа, а не на желаниях владельца бизнеса. Также не забудьте учесть возможные колебания спроса, например, если на бизнес влияет сезонность.

❌ Не рассчитывать ставку доходности. Определять ставку дисконтирования без расчётов можно, но есть риск, что из-за неправильно выбранной ставки все расчёты окажутся неправильными. Поэтому лучше использовать один из методов расчета ставки (модели WACC или Гордона) или обратиться к финансовому аналитику.

Подытожим

- Что такое NPV: показатель, который помогает сопоставить, сколько денег вы вложите и сколько получите, чтобы понять, есть ли вообще смысл вкладываться в инвестиционный проект

- NPV используют для оценки инвестиционного проекта. Если предприниматель ищет инвестора, он может использовать эти показатели, чтобы посчитать цифры и показать их потенциальным инвесторам. Инвесторы с помощью этого показателя могут сравнивать несколько проектов, чтобы выбрать, в какой из них лучше вложить деньги

- Главная задача NPV: показать, какую можно получить прибыль, учитывая текущие вложения. Для этого показатель считают по формуле, вручную или в Excel. NPV зависит от многих факторов, в том числе от ставки доходности и денежных потоков