Здравствуйте. Я зарегистрирован как ИП в Москве. В этом году я переехал в Грузию и теперь работаю удаленно. Как мне теперь платить налоги? Есть ли какие-то особенности налогообложения?

Василий Иванов

Однозначного ответа нет. Важно понимать, от клиентов какого государства вы получаете деньги, что за налоговый режим у ИП и какие у вас планы — собираетесь вернуться в Россию или останетесь жить за рубежом. Разобрали основные моменты в материале.

Если у ИП источник дохода в России

Если ИП получает деньги из России, на родине остались наемные работники и офисное помещение, есть смысл оставить и российский ИП. Тогда для предпринимателя ничего не меняется. Он платит налоги России так же, как до переезда.

Важный момент: оставить российский ИП можно, если Василий платит налоги по упрощенной (УСН) или общей (ОСНО) системе налогообложения. Все сложнее, если Василий работает на патенте (ПСН).

Стоимость налогового патента рассчитывается исходя из потенциально возможного годового дохода, налоговой ставки и, иногда, коэффициента-дефлятора.

Потенциально возможный доход — это сумма, которую, по мнению региональных властей, за год может заработать предприниматель. Например, в Москве считают, что ИП-ветеринар, может заработать 1,3 млн ₽ за год. В Санкт-Петербург заработки ниже, потенциальный доход ветеринара 900 тысяч ₽.

В большинстве случаев патент привязан к конкретному региону. От региона зависит стоимость патента. Стоимость определяют региональные власти, поэтому где-то она выше, где-то ниже.

За рубежом российские власти ничего не могут рассчитывать. И российский ПСН там не работает. А значит, работать в Грузии и платить налоги в России на патенте нельзя.

Но есть исключения — для удаленщиков. Василий может жить в Грузии, а платить налоги РФ, если у него патент на:

- разработку программного обеспечения (письмо Минфина от 20.02.2021 г. № 03-11-11/12126)

- онлайн-уроки или репетиторство (письмо № 03-11-11/110218)

- сдачу в аренду недвижимости в том же регионе, где он купил патент (письмо № 03-11-12/50675)

Чтобы Василию разобраться со своими налогами, надо проверить условия патента. Возможно, предпринимателю повезло. Он сможет жить в Грузии, а налоги платить в Россию.

Предприниматель может работать за границей через российский ИП на ОСНО и УСН. Если у предпринимателя налоговый патент, надо проверить условия — не любую деятельность на ПСН можно вести из-за рубежа.

Если у ИП источник дохода заграницей

Если Василий зарабатывает не в РФ, а в Грузии, лучше открыть местное ИП, а в России закрыть. Иначе с дохода от иностранных клиентов придется платить налог в российскую ФНС тоже.

С иностранных доходов предприниматель заплатит России:

- НДФЛ, если он на ОСНО

- налог УСН, если он на УСН

- ничего, если он на ПСН

Через 183 дня с момента приезда в Грузию Василий потеряет статус налогового резидента России. Дальше ситуация с налоговыми отчислениями будет обстоять так.

ИП на ОСНО. ФНС перестанет требовать от предпринимателя уплаты НДФЛ с иностранных источников доходов. Правда, если узнает, что ИП больше нерезидент. Автоматически это не произойдет. К тому же, закон не обязывает сообщать о том, что предприниматель теперь нерезидент. Ответственности за несообщение тоже не предусмотрено. Но лучше сообщить самим, иначе налоговая начислит недоимку, так как будет думать, что ИП по прежнему резидент.

ИП на УСН. Все останется по-прежнему. ФНС продолжит требовать налог по упрощенке.

Чтобы ФНС не могла претендовать на иностранные доходы, Василию лучше закрыть российское ИП до переезда в другую страну, если он не собирается им пользоваться. Или сделать это удаленно через Госуслуги, сайт налоговой.

Если ИП получает доходы от зарубежных заказчиков, нет смысла оставлять российский ИП. Если оставить, это чревато тем, что ФНС захочет от предпринимателя уплату налоговых взносов с иностранных доходов.

Если предприниматель зарабатывает в России, но надо открыть еще одно ИП за границей

Если Василий зарабатывает в России, а живет в Грузии, ему надо как-то легализовать свои доходы. Две причины: чтобы не вызывать вопросы у местной налоговой и проще вести дела — например, брать кредиты и открывать счета в банках.

Сделать это можно так: оставить ИП в РФ и открыть еще одно в Грузии. Предположим, Василий так и поступил. Теперь у него два ИП. Что с налогами?

Если ИП на ОСНО. Некоторые налоги, заплаченные России, можно учесть и в новой стране проживания. Так их не придется платить повторно — включается международное соглашение об устранении двойного налогообложения.

Международное соглашение об устранении двойного налогообложения с каждой страной разное. В одной стране некоторые виды финансовых сделок освобождаются от налоговых отчислений, в других для сделок существуют льготные условия. Везде по-разному.

Россия заключила соглашения об избежании двойного налогообложения с 84 странами. Смысл такой: если предприниматель заплатит налоги в России, он сможет зачесть их в иностранном государстве. Правило работает и в обратную сторону — заплатив налоги за рубежом, предприниматель может зачесть их в РФ.

Налоги, которые можно таким образом зачесть одновременно в двух странах, зависят от соглашения между конкретными государствами. Соглашение действует для ИП основной системе налогообложения и не действует на УСН и ПСН.

Чтобы разобраться, как платить налоги в две страны одновременно, стоит помнить, что у международных соглашений юридический статус выше, чем у Налогового кодекса РФ. Поэтому предприниматель платит налог так, как это указано в соглашении об избежании двойного налогообложения с конкретным государством (ст. 7 НК РФ).

Если ИП на УСН или ПСН. Избежать двойного налогообложения не выйдет. Отчислять налоги придется и России (ст. 232 НК РФ), и Грузии одновременно.

Даже если Василий должен обеим странам, двойной налог не всегда дорого. В некоторых странах иностранец-предприниматель платит меньше, чем в РФ.

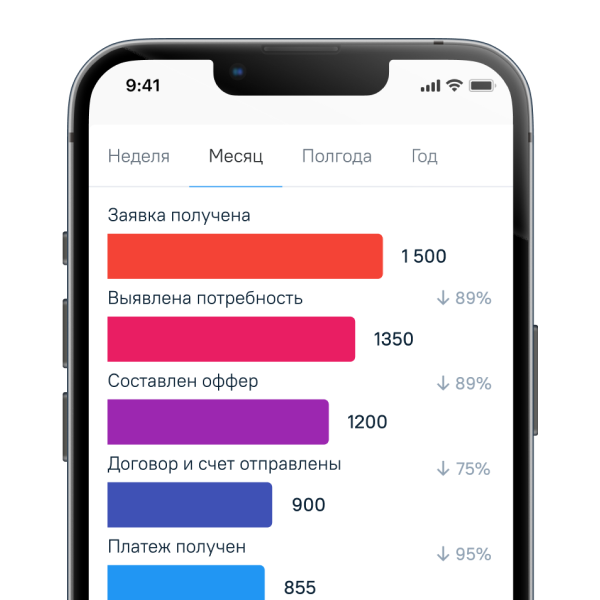

| Страна | Грузия | Армения | Турция | Узбекистан |

| Налоги | Доход до 30 тыс. лари (~ 626 298 ₽) 0% налог. Доход до 500 тыс. лари (~ 10,5 млн. ₽) — 1%. | Доход до 115 млн драмов (~ 15 млн. ₽) — 5 тыс. драмов в месяц (~ 690 ₽), 1,5-2% с оборота. | ИП на УСН, блогеры и разработчики ПО — 0%. | С оборота 1–25% в зависимости от вида и места деятельности. |

Надо ли уведомить налоговую, что ИП переехал за рубеж

Бывает, что ИП открыл за границей счет, получает на него деньги от иностранных доходов, а ФНС РФ ничего не сообщает. Это нарушение, так делать нельзя.

Если ИП-резидент открыл, изменил реквизиты или закрыл счет в зарубежном банке, он обязан сообщить об этом ФНС России в течение месяца. Это касается всех счетов — банковских, брокерских, страховых, металлических.

Предположим, предприниматель ничего не сообщил. Он думает, что ФНС не узнает о его доходах. На самом деле узнает.

Налоговая может узнать об иностранных счетах предпринимателя через автоматический обмен налоговой информации с другими странами. ФНС обменивается данными с 79 странами и 12 территориями.

Предприниматели рискуют, когда прячут от налоговой иностранные счета. ФНС может узнать о скрываемых доходах через автоматический обмен налоговой информации с другими странами и наказать штрафом.

Предположим, ИП сообщил о своих доходах ФНС не в течение месяца, а позже. Тогда он получит штраф — 100 000 ₽. Если вообще не сообщил, а ФНС об этом узнала, штраф вырастет до 1 000 000 ₽. За неуплату налоговых взносов в крупном размере легко попасть по уголовной статье (ст. 199 УК РФ).

Если ИП перестал быть налоговым резидентом — прожил на территории другой страны более 183 дней, ему больше не надо уведомлять ФНС о новых счетах. Относится к ИП с любым налогообложением. Главное, чтобы налоговая знала о смене резидентства.

Что произойдет с налогами ИП через 183 дня после отъезда из России

Если Василий проживет Грузии больше 183 дней, в России он перестанет быть налоговым резидентом.

Если ИП на ОСНО находится на территории РФ менее 183 дней, он теряет статус налогового резидента. Одновременно меняется его размер НДФЛ.

Теперь ИП Василия ждет следующее:

- Если ИП на УСН и ПСН, ничего не меняется. Василий отчисляет налоги в Россию как раньше. Если на ОСНО и его доходы в России, НДФЛ с доходов с 13% увеличится до 30%

- Если Василий продолжает зарабатывать через российское ИП, но открыл еще одно в Грузии, он попал в ситуацию двойного налогообложения. ИП на ОСНО сможет засчитать часть налогов в Грузии так, будто заплатил их ФНС. ИП на УСН и ПСН ничего засчитать не могут — придется платить и России, и Грузии

- Если Василий закрыл ИП в России и открыл новое в Грузии, все налоги он платит Грузии, а России ничего не должен

Ключевое: как платить налоги по ИП мигранту

Прежде, чем разбираться с налогами, надо понять, откуда ИП будет получает доход.

Если в планах зарабатывать в другой стране. Лучше закрыть российский ИП до отъезда, а в новой стране открыть новый. Если этого не сделать, ФНС будет требовать налоги с иностранных доходов предпринимателя.

Если предприниматель будет за границей только жить, а зарабатывать удаленно в России. Тогда закрывать ИП не вариант. Предприниматель должен уведомить налоговую об открытии в зарубежном банке нового счета, а потом прикинуть свои налоги.

- Если у него ИП на УСН, он продолжит платить налоги как раньше

- Если ИП на ПСН, должен проверить условия патента. Не любую коммерческую деятельность можно вести из другого государства. Но если условия позволяют, налоги будут такими же, как до переезда

- Если ИП на ОСНО, предприниматель платит все, как раньше, но до того, как потеряет налоговое резидентство в России. Это случится через 183 дня. Тогда его НДФЛ с 13% вырастет до 30%

ИП на УСН и ПСН избежать двойного налогообложения не сможет. Но сможет на ОСНО — с помощью соглашения об устранении двойного налогообложения.