В 2025 году предпринимателей на УСН ожидает много изменений: меняются лимиты, форматы и порядок заполнения отчётов, нужно будет платить НДС. В статье рассказываем, как ИП на УСН платить НДС с 2025 года, нужно ли подавать декларацию и кому налог по-прежнему можно не платить.

Кто должен платить НДС на УСН в 2025 году

С 2025 года предприниматели на упрощенке должны платить НДС, если годовой доход компании больше 60 млн рублей. Если заработаете меньше, платить НДС не нужно (Федеральный закон № 176-ФЗ).

Если в прошлом году уже превысили этот лимит, для ИП на УСН НДС с 2025 года — обязательный налог. Если превысите лимит в 2025 году, со следующего месяца после превышения надо начать платить НДС. Например, превысили лимит в октябре — с ноября платите НДС.

Кто ещё обязан платить НДС на УСН:

- Налоговые агенты по НДС. Например, предприниматели, покупающие товар у зарубежных компаний, которые не состоят на налоговом учёте в России. К этой категории также относятся продавцы конфискованного товара и те, кто покупают макулатуру, металлолом и сырые шкуры у плательщиков НДС

- Компании, которые выставляют покупателям счета-фактуры с выделенным НДС

- Компании, которые заключают договоры простого товарищества, доверительного управления имуществом или концессионные соглашения

Ставки НДС для УСН

Предприниматели, которые превысили лимит в 60 миллионов, могут выбрать одну из ставок НДС для ИП на УСН в 2025 году:

- 5% могут выбрать компании, у которых сумма доходов за предыдущий год не больше 250 млн рублей. Такая ставка лишает плательщика налогов права на вычет по НДС

- 7% могут выбрать компании, у которых сумма доходов за предыдущий год не больше 450 млн рублей. Такая ставка лишает налогоплательщика права на вычет по НДС

- 20% может выбрать любая компания

- 10% и 0% — льготные ставки для нескольких категорий товаров, например, 10% можно выбрать при продаже яиц, мяса, соли, живой рыбы

Если ИП на УСН выбрал ставки по НДС 5% или 7%, он должен их применять не меньше 12 кварталов, то есть три года. Отказаться от них не получится, они отменяются только при превышении лимитов.

Уведомлять налоговый орган о переходе на НДС 5% или 7% не нужно. Какую ставку выбрать зависит от того, какой доход у компании и по какой схеме расчёта она работает.

Примеры расчёта ставок НДС

Представим, что ИП Гусь работает по схеме «Доходы минус расходы» и имеет такие цифры:

- выручка — 150 000 000 ₽

- расходы на закупку товаров — 110 000 000 ₽ с учётом «входного» НДС 20%

- прочие затраты — 18 000 000 ₽

Посчитаем, сколько заработает компания при разных ставках НДС, так как выручка превышает лимит.

НДС 20%. При стандартной ставке в расчётах нужно учесть вычет.

НДС 5%. При пониженной ставке нет вычетов. Посчитаем, сколько заработает ИП в таком случае.

По итогу по ставке 20% ИП Гусь заработает почти на полмиллиона больше.

Уплата НДС при УСН

Оплатить налог на добавленную стоимость нужно до 28 числа следующих трёх месяцев после отчётного квартала. Для этого разделите сумму налога на три части, до 28 числа уплатите эту сумму на ЕНС.

Как ИП на УСН платить НДС с 2025 года. Допустим, за второй квартал 2025 года нужно заплатить 30 000 ₽. Тогда в июле, августе и сентябре до 28 числа нужно положить на счёт по 10 000 ₽. Также можно заплатить всю сумму одним платежом по итогам квартала.

Отчётность по НДС

Если вы не превышали лимит по доходу, обложение НДС ИП на УСН с 2025 года и подача деклараций вас не касается. Если платите НДС, декларация нужна в любом случае.

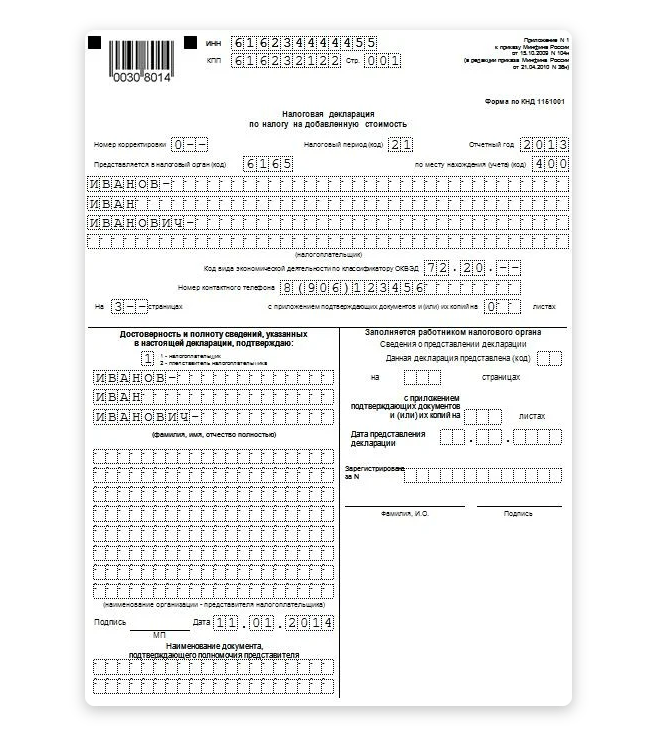

Её подают в электронном виде через оператора ЭДО. В 2025 году нужно заполнять новую форму декларации (приказ Федеральной налоговой службы № ЕД-7-3/989@ от 05.11.2024).

Декларацию подают до 25 числа месяца, который следует за отчётным кварталом. То есть подать декларацию на упрощенной системе налогообложения нужно:

- до 25 апреля 2025 года — I квартал

- до 25 июля — II квартал

- до 25 октября — III квартал

- до 26 января 2026 года — IV квартал

Пример заполненной декларации.

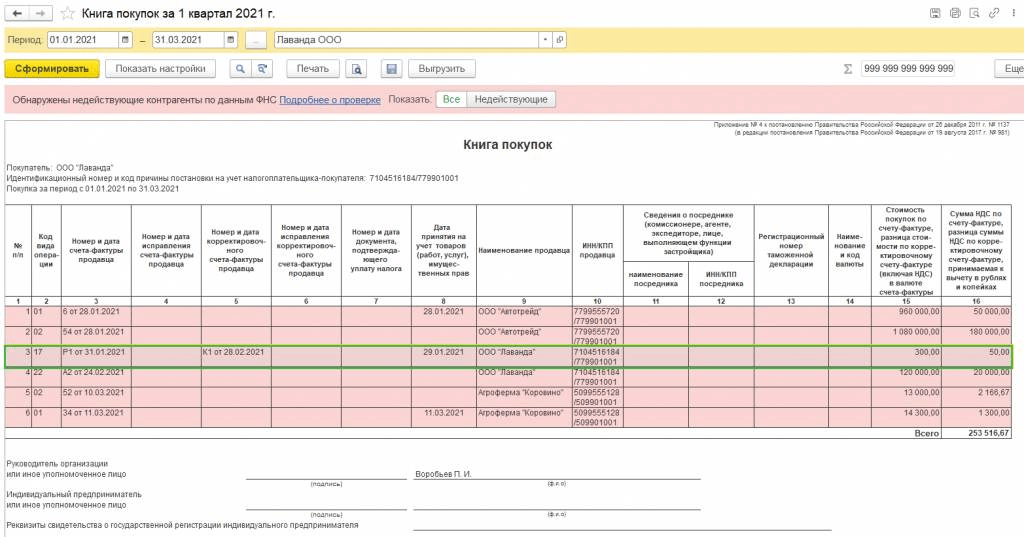

ИП на УСН с 2025 года должны вести книгу продаж, это позволит инспекции проверить, сходятся ли продажи с пробитыми чеками. Если в компании использую вычеты НДС по товарам, нужно завести ещё и книгу покупок. Чаще всего их ведут не вручную, а в 1C.

Пример того, как выглядит книга покупок в 1C.

Освобождение от НДС при УСН с 2025 года

ИП на УСН могут не платить НДС, если:

- доходы составляют не более 60 млн рублей в год

- компания не является налоговым агентом по НДС

- компания не выставляет клиентам счета-фактуры с выделенным НДС

Если все эти условия соблюдены, компания просто не платит НДС. Ничего доказывать или отправлять документы в ФНС не нужно.

Другие изменения по УСН в 2025 году

Новые лимиты

Раньше максимальный доход на УСН составлял 200 млн рублей. В 2025 году лимит увеличили до 450 млн рублей.

Другие лимиты также изменили:

- базовый порог доходов для перехода на специальный режим — 337,5 млн рублей

- численность сотрудников — 130 человек

- порог по остаточной стоимости основных средств — 200 млн рублей

Превышая лимит по доходу, с 2025 года компания сразу переходит на ОСНО. Причем с первого же месяца превышения. Если, например, организация в сентябре 2025 года превышает лимит максимального дохода — 450 млн рублей, с сентября она автоматически переходит на ОСНО.

Сменить систему налогообложения, выбрать УСН могут ИП, у которых за 9 месяцев 2024 года доходы не превышают 337,5 млн рублей.

Отмена повышенных ставок

Повышенные ставки 8% и 20% отменены. Остаются только базовые ставки 6% и 15%, но в регионах по-прежнему эти ставки могут быть понижены. Посмотреть льготные ставки по регионам можно здесь.

Изменение размера налоговой пени

Раньше размер пени был фиксированным — 1/300 от ключевой ставки Центробанка. С 2025 года размер пени зависит от периода просрочки:

- 1–30 дней просрочки — 1/300 от ключевой ставки Центробанка

- 31–90 дней — 1/150 от ключевой ставки

- от 91 дня просрочки — 1/300 от ключевой ставки

Подытожим

- Есть нововведение, касающееся НДС для ИП с 2025 года на УСН. НДС должны платить все индивидуальные предприниматели, чей годовой доход больше 60 млн рублей, Если в прошлом году уже превысили этот лимит, в 2025 году нужно платить НДС. Если превысите лимит в 2025 году, со следующего месяца после превышения надо начать платить НДС

- Ещё по УСН действуют новые лимиты. Раньше максимальный доход составлял 200 млн рублей, теперь лимит становится 450 млн рублей. Базовый порог доходов для перехода на специальный режим — 337,5 млн рублей, численность сотрудников — 130 человек, а порог по остаточной стоимости основных средств — 200 млн рублей

- На УСН можно выбрать стандартную ставку НДС — 10% или 20%, или выбрать пониженную — 5% или 7%, что лишает предпринимателя права на вычет по НДС

- Оплатить налог на добавленную стоимость нужно до 28 числа следующих трёх месяцев после отчётного квартала. Для этого разделите сумму налога на три части, до 28 числа уплатите эту сумму на ЕНС. Допустим, за второй квартал 2025 года нужно заплатить 30 000 ₽. Тогда в июле, августе и сентябре до 28 числа нужно положить на счёт по 10 000 ₽

- Если вы не превышали лимит и не должны платить НДС, декларацию подавать не нужно. Если платите НДС, декларация нужна в любом случае. Её подают в электронном виде через оператора ЭДО