ИП могут платить один налог и не заморачиваться с остальными сборами и отчётами для ФНС. Для этого надо перейти на НПД. Рассказываю, чем отличается ИП от самозанятого и ИП на НПД, кому подойдёт такой режим налогообложения и как на него перейти.

Что такое самозанятость

Самозанятость — это не форма ведения предпринимательства, а налоговый режим. Самозанятые платят только один налог — на профессиональный доход. Чтобы оформить этот статус не надо подавать какие-то заявления, всё оформляется в приложении «Мой налог». Здесь же в приложении можно платить налоги.

Налог на профессиональный доход — самый выгодный вариант, так как нужно платить 4% при работе с физическими лицами и 6% при работе с юрлицами. Это самые низкие ставки из всех существующих.

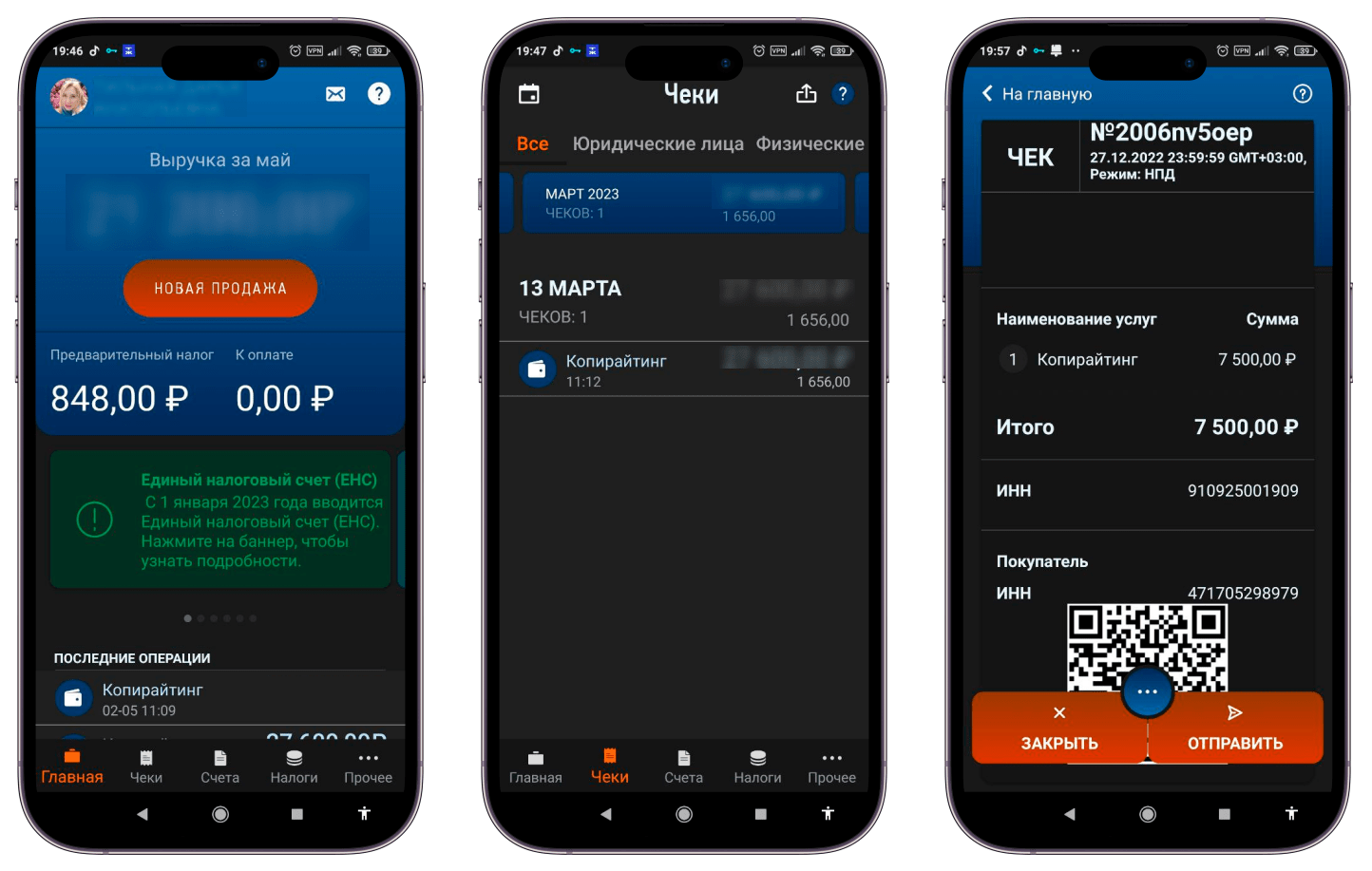

Налог надо платить по факту: заработали — заплатили, ничего не заработали — ничего не заплатили. ФНС начисляет налог автоматически по доходу за месяц. Доход указываем сами: получили оплату → сформировали чек в приложении → чек ушёл в ФНС, его зачтут при расчёте налога.

Самозанятый может сделать перерыв в работе и в оплате налогов — хоть на несколько месяцев, хоть на год — ничего страшного. Не надо сдавать нулевую декларацию или хоть как-то отчитываться перед налоговой, платить страховые взносы или что-то ещё. Тут есть возможность выбирать, перестать быть самозанятым или просто переждать период без работы.

«Мой налог»: главная страница, страница с чеками за месяц, чек, сформированный в приложении.

Кто может стать самозанятым

Оформить самозанятость может любое физическое лицо и даже индивидуальный предприниматель, а вот юридическим лицам выбрать этот налоговый режим нельзя. Ещё для плательщиков НПД есть несколько ограничений, поэтому не всем подойдёт такой вариант.

Например, самозанятый должен зарабатывать не больше 2,4 млн ₽ в год, а это 200 000 ₽ в месяц. И ещё нельзя перепродавать товары, например, закупленные в Турции или Китае. Только товар, который сделали сами. Причём работу нужно организовать без помощников — брать на работу сотрудников нельзя.

Плюсы и минусы самозанятости

НПД намного проще остальных режимов, потому что:

- не надо сдавать налоговую декларацию и здесь вообще нет никаких отчётов

- платить налог необязательно через ЕНС, можно прямо в приложении

- налог всего 4–6%

- нет страховых взносов, но при желании можно платить ОПС — если нужен стаж для пенсии

- самозанятому дают налоговый вычет — 10 000 ₽, каждый месяц налог понемногу уменьшают, пока эта сумма не израсходуется

- чтобы сформировать чек, не нужна онлайн-касса — это можно сделать в приложении

Но у этого режима есть и свои недостатки:

- доход ограничен — до 2,4 млн ₽ в год

- нельзя продавать, маркированный товар, сигареты, алкоголь или что угодно другое, произведенное не своими силами

- а ещё нельзя работать в сфере добычи полезных ископаемых

- запрещено нанимать сотрудников, но договоры ГПХ с подрядчиками не запрещены

При этом самозанятый может совмещать работу на кого-то с НПД. Например, может работать секретарём по трудовому договору и тут же продавать брошки, сделанные своими руками, как самозанятый.

Что такое ИП на НПД

ИП на НПД почти как ИП на упрощенке, только ещё проще. На УСН надо платить страховые взносы за себя и сдавать отчёты. ИП на НПД, как и обычный самозанятый, платит только 1 налог — на профессиональный доход. И ещё здесь не надо сдавать отчёты или вести КУДИР. Есть почти все плюсы самозанятости, но и все минусы.

Вот в чём отличие ИП от самозанятых предпринимателей.

| ИП на НПД | ИП на УСН | ИП на патенте | |

| Отчёты в ФНС | Нет | Да | Да |

| Налог | 4% и 6% | 15% или 6% | Фиксированная сумма |

| Страховые взносы | По желанию | Да | Да |

| Оплата налога, даже если нет дохода | Нет | Да | Да |

| Виды деятельности | Не все, ряд исключений | Почти все | Не все, ряд исключений |

| Лимит дохода | 2,4 млн ₽ | 150 млн | 60 млн |

| Лимит сотрудников | 0 | 130 чел | 15 чел |

Кто может стать ИП на НПД

ИП на НПД может оформить индивидуальный предприниматель или физлицо. Можно перейти с другого налогового режима, например, патента. Но только есть несколько ограничений, о которых я уже говорила: доход, найм сотрудников и виды деятельности.

Ограничения как у обычного самозанятого. Например, покупаете одежду в Турции и продаёте на маркетплейсах — ИП на НПД не подходит. Если доход 3,5 млн ₽ в год — этот налоговый режим тоже не подходит.

Плюсы и минусы ИП на НПД

Плюсы те же, что и у обычного самозанятого:

- легко оформить НПД, удобно платить налоги в приложении

- нет отчётности

- небольшие налоговые ставки

- нет страховых взносов, но можно платить взносы на ОПС — если хотите в будущем получать пенсию

- можно нанимать исполнителей по договору ГПХ

- не нужна онлайн касса

У этого режима есть и минусы:

- нельзя совмещать несколько режимов, например, патент и НПД

- нельзя получать доход больше 2,4 млн ₽ в год

- нельзя продавать чей-то товар, маркированный товар, сигареты и алкоголь

- а ещё нельзя работать в сфере добычи полезных ископаемых

- нельзя оформлять сотрудников

Разница между ИП и самозанятым: таблица отличий

У ИП на НПД и простого самозанятого почти всё одинаково — ограничения по заработку, найм сотрудников, налоговый вычет и ставки. Но всё же разница есть. Вот чем отличается самозанятый от ИП на НПД: 3 отличия.

| Самозанятый | ИП на НПД | |

| Превышение лимита 2,4 млн ₽ | Придётся заплатить НДФЛ и оформить ИП | Можно изменить режим налогообложения, например, выбрать УСН |

| Договор на эквайринг с банком | Не может заключить и не может принимать оплату картой — только переводы и наличка | Может заключить и принимать оплату картой, переводами, наличкой |

| Безопасность для заказчиков | Если самозанятый теряет статус, заказчикам приходится платить за него НДФЛ, ОПС, ОМС. Компаниям такой вариант не выгоден | Если предприниматель теряет статус, он меняет налоговый режим. Заказчики защищены от уплаты налогов, а значит им лучше работать с предпринимателем на НПД |

Может ли самозанятый быть ИП на НПД

Вообще законодательно нет какой-то грани между самозанятыми и ИП на НПД, но совмещать их не стоит. Кажется, логично разделять эти понятия: как только самозанятый регистрирует ИП, он становится предпринимателем на НПД. То есть это уже бизнесмен, а не обычный самозанятый. Нельзя быть и тем, и тем.

Самозанятый — это как бы ещё не предприниматель, но уже человек, который официально оформился в налоговой. Теоретически ИП тоже можно назвать самозанятым, нигде в законе такого запрета нет. Там кстати вообще нет такого понятия, как самозанятый — это разговорное определение. Но сложилось так, что если ты оформил ИП — то ты уже предприниматель, и всё тут. А если ты ещё самозанятый, то как бы ещё не предприниматель, хоть и прошел регистрацию в налоговой.

Как стать ИП на НПД: пошаговая инструкция

Есть 2 варианта, как стать ИП на НПД. Главное тут, есть у вас ИП или нет.

1. Физлицо хочет стать ИП на НПД. Для этого сначала надо зарегистрировать самозанятость:

- Установить на телефон приложение «Мой налог»

- Зарегистрироваться: выбрать регион, сфотографировать паспорт и сделать селфи, ввести номер телефон

- Ввести код — подтвердить номер телефона.

Есть другой вариант — зарегистрироваться по ИНН в веб-кабинете налогоплательщика НПД.

Дальше нужно подать заявление о регистрации ИП: онлайн — на сайте госуслуг, ФНС или офлайн — пойти в МФЦ.

2. ИП хочет перейти на НПД. Так можно, если нет долгов по текущему налоговому режиму. Сначала надо заплатить все налоги, а дальше действовать по ситуации:

- ИП на ПС нужно прекратить деятельность по патенту, подать заявление об отказе от УСН → оформить самозанятость и стать предпринимателем на НПД

- ИП на УСН нужно подать заявление об отказе от УСН → а потом оформить самозанятость

- ИП на ОСНО ничего делать не нужно, можно просто оформить самозанятость

Налогообложение ИП на НПД

Налог надо платить от полученного дохода. Ставки такие: 4% если оказываете услуги или продаёте физлицам и 6%, если оказываете услуги или продаёте юрлицам. Сроки оплаты — до 28 числа. Уведомление о сумме налога появляется в приложении 12 числа.

Ещё есть налоговый вычет — 10 000 ₽. Пока он есть, налог платим по пониженным ставкам — 3% и 4%.

Допустим, Наташа стала предпринимателем на НПД в апреле и в этом же месяце заработала 50 000 ₽. Работала с юрлицами и по идее должна заплатить 6% налога, но действует налоговый вычет, поэтому Наташа заплатит 4% — 2000 ₽. А налоговый вычет станет меньше на эту сумму — 8000 ₽. Когда от налогового вычета ничего не останется, Наташа будет платить налог по стандартной ставке.

Наташе не надо ничего делать, чтобы налоговый вычет работал — всё происходит автоматически в приложении. Когда вычет закончится, в приложении тоже будет рассчитываться налог по стандартным ставкам.

Налоговый вычет дают только раз. Если отказаться от НПД, а затем оформить его снова, ещё раз 10 000 ₽ не дадут. Налоговый вычет зафиксирован, поэтому если отказались от статуса, а налоговый вычет не исчерпали, при оформлении НПД его вернут. Оставалось 5500 ₽ налогового вычета, оформляете НПД и снова у вас есть 5500 ₽.

Страховые взносы

Кроме налога от фактического дохода предприниматель ничего больше не платит. Ни страховые взносы за себя, ни НДФЛ — вообще ничего. Экономия примерно 43 000 ₽ в год — столько стоят взносы для обычного предпринимателя.

Как рассчитываться с заказчиками

Деньги можно принимать как удобно — наличкой, переводом на карту, с помощью эквайринга. Главное зафиксировать оплату с помощью чека. Для этого в день, когда поступит оплата от заказчика, нужно создать чек в приложении — независимо от формы оплаты.

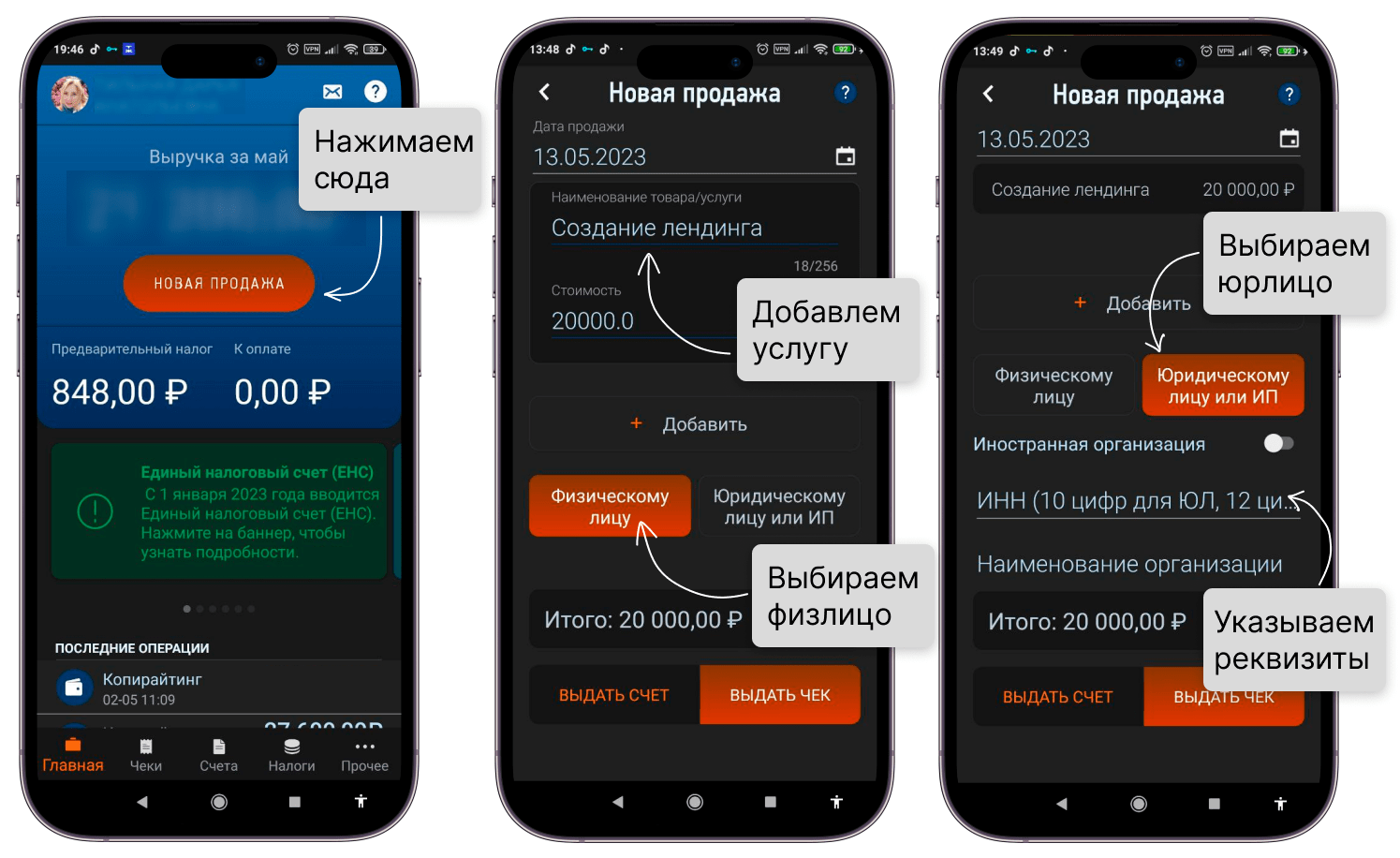

Например, 13 мая Наташа получила на карту 20 000 ₽ за создание сайта. Она открывает «Мой налог» и на главной странице нажимает на кнопку «Новая продажа». Дальше надо выбрать физлицо или юрлицо — кто сделал оплату.

Для физического лица нужно внести только название услуги и сумму, можно сразу несколько. Для юридического лица нужно ещё добавить реквизиты: ИНН и название организации. А дальше сформировать чек. Здесь же можно выставить счёт на оплату.

Вот так легко создать чек в приложении. А ещё здесь есть статистика: сколько заработали в месяц, за год и сколько налогов заплатили. В приложении хорошо вести работу с клиентами — есть все цифры.

Чек можно оформить и не день в день, главное в нём указать корректную дату оплаты. Но лучше сильно не затягивать.

Если сделать ошибку в чеке или не выдать его заказчику, можно получить штраф от налоговой. Поэтому даже если заказчик говорит, мол, мне этот чек не нужен, договоритесь, что вы всё же будете их присылать. Так у налоговой не будет к вам претензий.

Подытожим

- НПД — налог на профессиональный доход. Его ввели для фрилансеров, чтобы те платили налог с фактического дохода. Самозанятые платят 4% или 6% с дохода. Больше никаких взносов нет, деклараций и отчётов тоже нет

- Предприниматель на упрощенке, патенте, ОСНО может перейти на НПД. Для этого сначала надо отказаться от своего режима налогообложения, выплатить все налоги, сдать отчёты и оформить самозанятость. Самозанятый может оформить ИП, тогда он станет предпринимателем на НПД

- Предприниматель на НПД тоже платит только 4% или 6% с фактического дохода. Налоги легко заплатить в приложении. Ещё из плюсов — есть налоговый вычет 10 000 ₽

- Есть у этого режима и минусы. Например, ограниченный доход — до 2,4 млн ₽. Нельзя нанять помощников, нельзя продавать товар, который сделали не сами. Под запретом также маркированные товары, сигареты, алкоголь

- Расчёт с покупателями и заказчиками — это чеки. Их можно создавать в приложении «Мой налог», это быстро и легко. Сюда же в приложение до 12 числа приходит уведомление о сумме налога за предыдущий месяц, а до 28 числа этот налог нужно заплатить. Оплатить налог можно также в приложении. Есть автоплатёж — чтобы нужная сумма каждый месяц автоматом списывалась с карты