Маржу и маржинальность легко перепутать, но это — разные финансовые показатели. Маржа отражает прибыль, которая остается от выручки после продажи товара. Маржинальность — сколько прибыли содержит каждый заработанный рубль. В статье подробно рассказали, в чем разница между маржой и маржинальностью, как в них не запутаться, а также что и когда использовать.

Что такое маржа

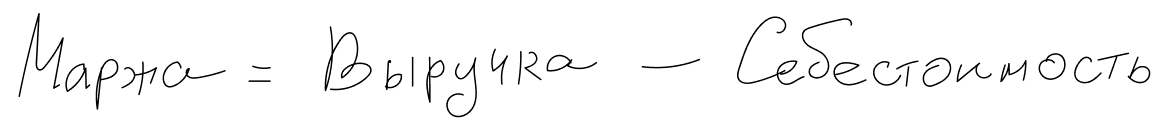

Маржа — это разница между выручкой (доходом от продаж) и себестоимостью проданных товаров или услуг. Проще говоря, это показатель прибыли, который остается у компании после покрытия основных расходов на производство или закупку товара.

Маржу можно выразить:

- в абсолютных величинах, например, в рублях

- в относительных, то есть в процентах

Считают маржу, когда нужно понять, как изменяется прибыльность бизнеса от месяца к месяцу, и выявить факторы, которые влияют на рост или снижение дохода. Например, если за последний квартал маржа снизилась, значит где-то расходы вышли из-под контроля. Нужно часть сократить, чтобы вернуть маржу на прежний уровень.

Маржу принято делить на три вида — валовую, операционную и чистую. Разберем каждую.

Валовая маржа. Это разница между выручкой и себестоимостью, которая включает только производственные или закупочные затраты, без учета других (налогов, аренды и зарплат). Валовая маржа показывает, сколько компания зарабатывает на продаже после учета основных затрат на производство или закупку товара.

Операционная маржа. Это прибыль, которая остается после вычета всех операционных расходов (кроме налогов и процентов по займам). Показывает, насколько умело компания управляет своими операционными затратами.

Чистая маржа. Это конечная прибыль компании после всех затрат, включая налоги и проценты по долгам. Чистая маржа показывает реальную прибыльность бизнеса.

Что такое маржинальность

Маржинальность — это показатель, который отражает процентную прибыльность компании относительно ее выручки. То есть: какую часть дохода бизнес сохранил в качестве прибыли после возмещения затрат на себестоимость и на другие расходы.

Маржинальность дает представление о рентабельности бизнеса. Например, если она падает, то у бизнеса снижается прибыль на единицу продукции. Это может быть связано с увеличением переменных затрат, снижением цен или спроса.

Различие маржи и маржинальности

Маржа и маржинальность — это простыми словами финансовые показатели. Вот только используют их для разных целей.

Представьте: у магазина электроники несколько видов товаров, и он хочет определить, сколько чистой прибыли приносит каждый из них. Это нужно, чтобы оценить ассортимент и решит, какой товар вывести из продаж, а какой оставить.

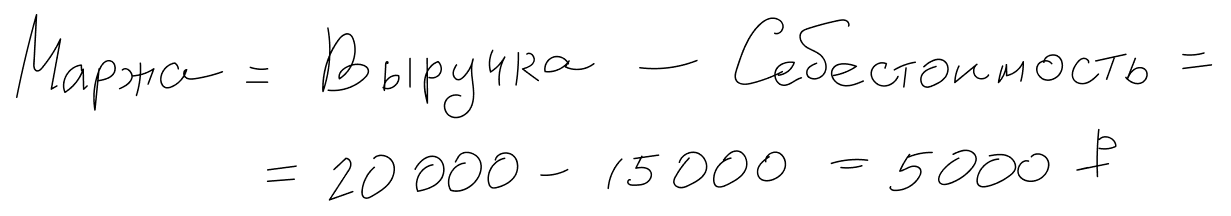

Вот, например, смартфон. Цена в розницу за него составляет 20 000 ₽. Себестоимость — 15 000 ₽. Чтобы понять прибыль с каждой продажи смартфона, компания считает маржу.

Маржа показывает, что каждый проданный смартфон приносит магазину 5 000 ₽ прибыли. Таким образом бизнес оценил прибыльность единицы товара в денежном эквиваленте.

Маржинальность помогает оценить рентабельность продаж в процентах, например, разной группы товаров — ноутбуков и аксессуаров.

Магазин начинает считать и выясняет, что:

- себестоимость аксессуаров составляет 700 000 ₽, а выручки они приносят 1 000 000 ₽

- себестоимость ноутбуков составляет 4 000 000 ₽, а выручки они приносят 5 000 000 ₽

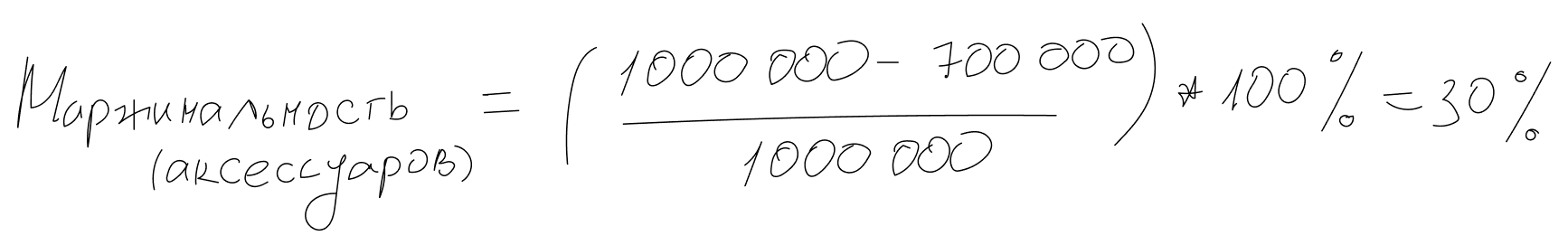

Тогда маржинальность аксессуаров составит:

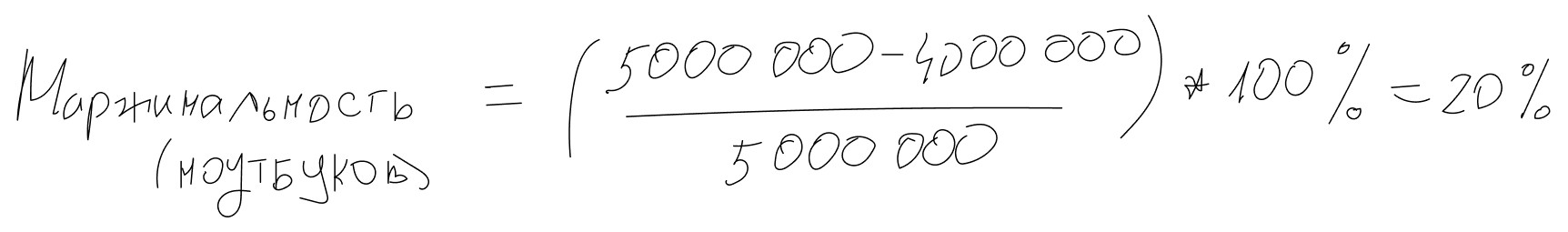

А маржинальность ноутбуков:

Получается, хотя продажи ноутбуков приносят больше выручки в абсолютных числах, маржинальность аксессуаров выше все-таки выше — 30% против 20%. Аксессуары более рентабельны, а значит логично сделать акцент на этой категории товаров, чтобы больше зарабатывать.

Вывод: в чем разница маржи и маржинальности. Маржа применяется, когда важно знать конкретный объем прибыли с каждой единицы товара. Маржинальность нужна для анализа процентной рентабельности, например, для управления ассортиментом или направлениями бизнеса.

Как рассчитать маржу и маржинальность знают специалисты, связанные с финансовым управлением компании. Обычно это:

- финансовые аналитики и финансовые менеджеры

- главный бухгалтер и бухгалтеры

- отдел продаж и маркетинга

- менеджеры по продажам и маркетологи

- коммерческие директора

- руководство компании

- генеральный директор и финансовый директор

- инвесторы и кредиторы

Каждый из перечисленных выше специалистов рассматривает маржу и маржинальность в своем контексте: бухгалтеры — как часть финансовой отчетности, аналитики и руководство — для оценки рентабельности и принятия стратегических решений, а инвесторы — как показатель финансового здоровья компании.

Необходимость и формула расчета маржи

Маржа помогает понять, какая доля доходов превращается в прибыль. Если маржа высокая, значит компания умело управляет своими затратами и большая часть выручки остается в виде чистой прибыли.

Если сравнивать текущую маржу с маржой за прошлые периоды, можно понять, растет прибыльность компании или снижается. Если маржа снижается, вероятно, расходы увеличились и нужно подумать, где сэкономить.

Для расчета маржи есть формула:

Пример: если выручка компании составляет 600 000 ₽, а затраты — 450 000 ₽, то маржа — 150 000 ₽.

Необходимость и формула расчета маржинальности

Маржинальность позволяет бизнесу анализировать свои доходы и расходы, находить возможности для роста и снижать финансовые риски. Сейчас поясним.

Если у бизнеса снижается маржинальность, это значит:

- либо расходы растут быстрее, чем доходы

- либо продажи стали менее прибыльными

В любом случае нужно пересмотреть бизнес-процессы и попытаться снизить затраты.

При расчете маржинальности по каждому продукту, бизнес может оценить, какой приносит ему больше прибыли. Дальше сосредоточиться на более выгодных позициях, к примеру, инвестировать деньги в их продвижение.

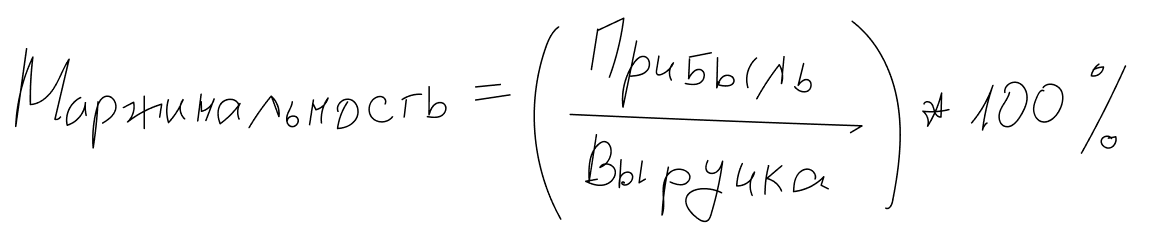

Как считать маржинальность? По формуле ниже:

где:

- прибыль — разница между выручкой и затратами

- выручка — общий доход от продаж

Пример: выручка компании составляет 500 000 ₽, прибыль — 100 000 ₽. Тогда маржинальность — 20%. Это значит: 20% от всей выручки остается у бизнеса в виде чистой прибыли.

Отличие маржинальности от наценки

Маржинальность и наценку часто путают, так как оба показателя связаны с прибылью и выручкой. Однако рассчитываются они по-разному и служат для разных целей.

Маржинальность показывает, какая часть выручки остается в виде прибыли после вычета себестоимости. Наценка — сколько процентов добавляется к себестоимости, чтобы получить цену продажи.

Вот основные различия двух показателей:

- База расчета. Маржинальность рассчитывается как доля прибыли от выручки, а наценка — как доля прибыли от себестоимости.

- Назначение. Маржинальность показывает, сколько процентов от общей выручки остается после вычета себестоимости. Наценка показывает, на сколько процентов увеличивается себестоимость для получения цены продажи.

- Числовое значение. В большинстве случаев наценка выше, чем маржинальность, потому что она рассчитывается на основе себестоимости, а не выручки.

Получается, если интересует, какая часть выручки остается в виде прибыли, рассчитывают маржинальность. Если нужно определить, насколько увеличена себестоимость для установления цены продажи, используют наценку.

Как контролировать маржинальность

Есть несколько способов.

✔️ Анализировать структуру затрат. Если проанализировать постоянные и переменные затраты, то можно понять, какие из них реально уменьшить без ущерба.

Также бизнес может попытаться снизить себестоимости продукции или услуг — например, заключив договора с другими поставщиками или выбрав более дешевых материалов. Чем ниже себестоимость, тем выше маржинальность.

✔️ Следить за изменениями маржинальности каждого продукта. Чтобы понять, какие товары более прибыльны — на них следует делать упор; какие менее — их можно вывести из товарной линейки.

✔️ Увеличивать выручку. Также бизнес может пересмотреть цены, чтобы повысить прибыль без снижения продаж. Допустим, увеличить наценку на популярные товары.

✔️ Регулярно оценивать финансовые показатели. Ежемесячный и квартальный анализ помогут сравнить текущую маржинальность с маржинальностью за предыдущие периоды. Это поможет увидеть динамику роста или падения и вовремя принять меры.

Какая маржинальность считается высокой

Маржинальность считается высокой, если позволяет компании получать прибыль, которая покрывает все операционные расходы и обеспечивает бизнесу рост. Однако конкретное значение назвать нельзя, оно зависит от отрасли и вида деятельности.

Приведем примеры высокой маржинальности:

- 10-20% хорошее значение для конкурентных отраслей, таких как розничная торговля и производство

- 30-40% высокое для IT-компаний, фармацевтических предприятий

- 50% и выше — для программного обеспечения, консалтинговых компаний и онлайн-услуг (операционные расходы в них минимальны, а добавленная стоимость приличная)

Подытожим

- Маржинальность и маржа имеют отличие. Маржа показывает прибыль компании от каждой проданной единицы товара или услуги. Маржинальность отражает долю маржи в выручке

- Также маржа применяется для оценки прибыли с каждой единицы товара. Маржинальность используется для анализа рентабельности и стратегического управления. Ведут расчеты показателей связанные с финансовым управлением бизнеса сотрудники

- Иногда маржинальность путают с наценкой, но и это ошибка. Наценка показывает процент увеличения себестоимости для формирования цены продажи