Когда две компании заключают сделку, каждая хочет получить гарантию, что другая сторона выполнит то, что пообещала. Для этого используют аккредитив. Рассказываем, что такое аккредитив и как его использовать. А ещё напоминаем: если компания хочет увеличить продажи, прекратить терять клиентов и навести порядок в клиентской базе, ей стоит попробовать OkoCRM.

Определение аккредитива

Представьте: компания «Злата» покупает у «ТоргПрома» склад за 5 000 000 ₽. Руководитель «Златы» переживает, что продавец может обмануть с документами, а учредители «ТоргПрома» хотят понимать, что точно получат свои деньги. Компании обращаются в банк, чтобы тот выступил гарантом сделки.

Руководитель «Златы» кладёт деньги на счёт в банке, деньги замораживаются. Учредители «ТоргПрома» получат их, как только предъявят документы о переходе права собственности к «Злате». Это аккредитив.

Аккредитив — это простыми словами такой тип расчёта, при котором покупатель и продавец заключают сделку, а расчёт происходит через посредника, гаранта. Это безопасный способ совершить сделку — нет риска, что одна сторона обманет другую.

Сфера применения аккредитивов

Аккредитивы используют компании и частные лица. Компании с их помощью заключают сделки внутри страны и для внешней торговли, подробнее об этом расскажем в следующем разделе.

Частные лица с помощью аккредитивов также могут перестраховаться и защитить себя, например, при покупке недвижимости. Это работает как в случае с использованием банковской ячейки, в которую нужно положить деньги, подписать договор купли-продажи, дождаться выписки из ЕГРН. После этого покупатель получает документ, а продавец — деньги.

Только банковская ячейка подходит для расчёта наличными деньгами. Если собираетесь рассчитываться безналично, тогда тоже можно использовать аккредитив. Банк заморозит деньги на счету и выплатит их после того, как продавец подтвердит переход права собственности к покупателю.

Стоимость аккредитива для покупки недвижимости, например, в Сбербанке около 2000 ₽. Для некоммерческой недвижимости сумма не фиксированная, она составляет 0,1% от суммы, но не должна быть меньше 10 000 ₽.

Когда используют аккредитив

1. Крупные сделки между физлицами

Обычно аккредитив используют, когда нужно продать недвижимость, так как подтвердить право собственности можно только после регистрации в ЕГРН, а на это нужно время. Если покупатель отдаст деньги и будет 2 недели ждать подтверждающих документов, он не защищен от мошенничества. Если продавец переоформит недвижимость и не получит деньги, он также в зоне риска. Вот для чего нужен аккредитив — чтобы защитить обе стороны от возможных проблем.

2. Операции между юрлицами внутри России

Аккредитив используют, когда компания продаёт акции или долю в бизнесе. Реже компании пользуются такой схемой для расчётов с поставщиками.

3. Внешняя торговля, операции по импорту-экспорту

Схему используют, чтобы совершать сделки с иностранными компаниями. Например, компания из России покупает коммерческую недвижимость у компании из Китая. Участвовать в процессе будут 2 банка: российский и китайский.

Схема такая:

- Российская компания кладёт деньги на счёт в российском банке, тот уведомляет банк из Китая, что нужная сумма есть на счету

- Китайский банк оповещает компанию, та подготавливает нужные документы, передаёт в банк

- Здесь проверяют документы, перенаправляют в российский банк, который отдаёт документы российской компании

- Китайский банк списывает деньги со счёта российского банка, перечисляет их продавцу

Как работает аккредитив

В чём суть аккредитива. Такую схему расчёта используют, чтобы защитить интересы покупателя и продавца, поставщика и заказчика. В основном такой тип расчёта используют, когда продают что-то ценное или недвижимость, переход прав на которую нужно вносить в реестр и ждать несколько дней. Когда просто подписать договор недостаточно.

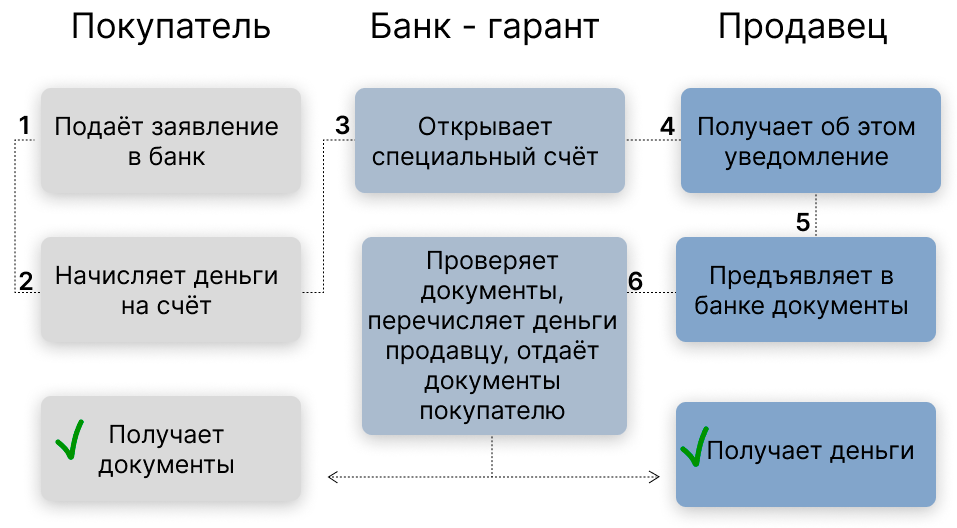

Схема работы. Покупатель кладёт деньги на счёт в банке, банк их замораживает. Продавец предоставляет в банк определённые документы, подтверждающие его обязательства. Например, выписку из ЕГРН при продаже недвижимости. Банк передаёт документы покупателю, а деньги — продавцу.

Подробная схема того, как работает такой вариант расчётов.

Виды аккредитивов

Отзывный и безотзывный. Отзывный означает, что покупатель может на ходу менять условия. Например, снять деньги со счёта, но не уведомить об этом продавца. Поскольку такой вариант подрывает всю суть расчёта с гарантией, его редко используют.

Что означает аккредитив безотзывный: менять условия на ходу никто не вправе. Покупатель кладёт деньги на счёт, не может их снять или изменить условия сделки, как и продавец. По умолчанию используют этот тип аккредитива, если нужен отзывный, это следует указать в договоре.

Покрытый и непокрытый. Покрытый означает, что как только установленная сумма поступает в банк покупателя, тот переводит их в банк продавца. При непокрытом аккредитиве банк продавца открывает счёт в банке получателя. Как только продавец выполняет все обязательства и предоставляет документы, его банк списывает деньги со счёта банка покупателя. Такой способ используют для внешней торговли.

Подтверждённый. В таком случае банк продавца обязуется выплатить ему деньги, подтверждая аккредитив покупателя. Этот способ гарантирует получение денег в двойном объёме, так как оба банка становятся гарантами. Поэтому такой вариант также используют для внешней торговли.

Кумулятивный и некумулятивный. Если покупатель положил на счёт в банке чуть больше денег, чем нужно, банк может вернуть ему деньги — это некумулятивный аккредитив. Эти же деньги можно потратить для заключения следующих сделок — это кумулятивный аккредитив. Он удобен для тех, кто постоянно совершает сделки с помощью гарантий банка.

Преимущества и недостатки аккредитивов

| ➕ Оба участника сделки получают гарантию того, что вторая сторона не нарушит обязательства | ➖ Много документов, что увеличивает срок заключения сделки |

| ➕ Покупатель получает деньги обратно, если сделка не состоялась | ➖ Нужно платить банку комиссию |

Как открыть аккредитив

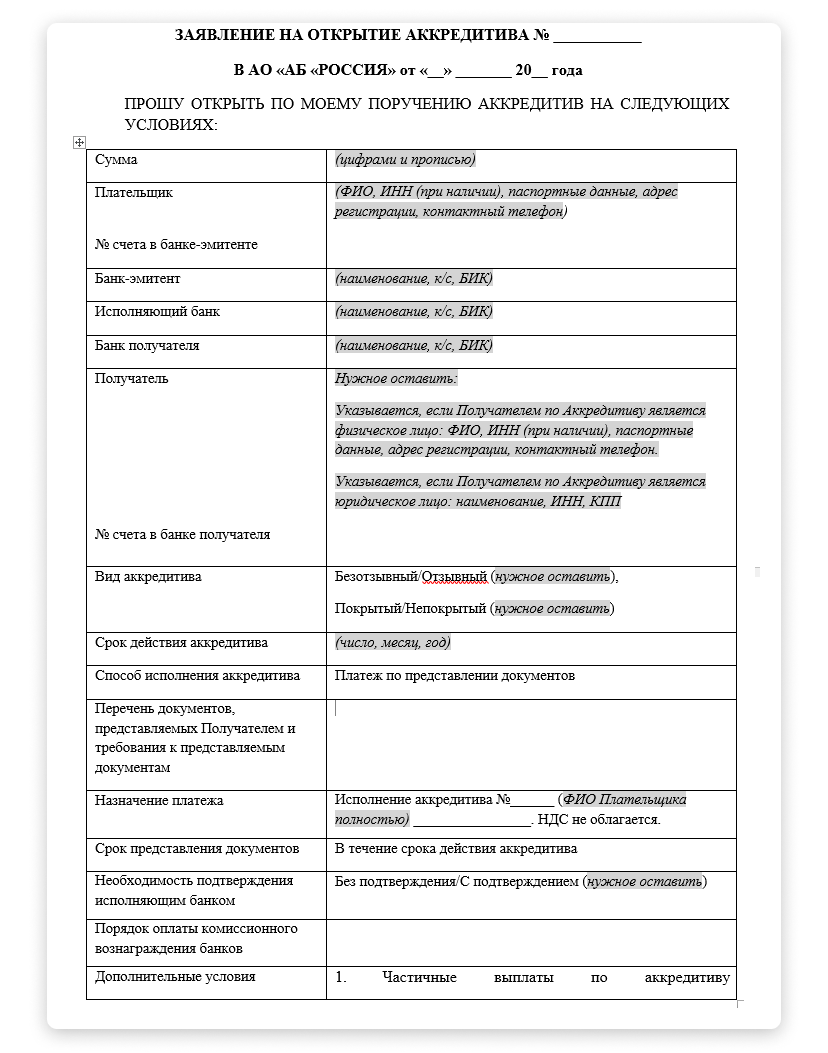

Чтобы банк открыл аккредитивный счёт, нужно подать заявление. Иногда это можно сделать и онлайн, но нужно знать тонкости и понимать, как его правильного заполнять.

В заявлении нужно будет указать вид и срок аккредитива, данные продавца и покупателя, необходимо ли получать подтверждение от исполняющего банка. А ещё нужно приложить документы, на основании которых совершается сделка, например, договор купли-продажи. После того, как банк примет заявление, покупатель вносит деньги на аккредитивный счёт.

Так выглядит форма заявления.

Как работать с аккредитивом

Давайте представим, что с помощью аккредитива хотим купить квартиру. Мы договорились с продавцом и решили оформить сделку, используя банк в качестве гаранта. Наши дальнейшие шаги такие:

- В договоре купли-продажи обязательно указываем, что расчёт происходит с помощью аккредитива, записываем все условия по срокам и видам

- Подаём заявление в банк, указывая те же условия, что и в договоре

- Перечисляем деньги на счёт

- Ждём, когда продавец предоставит в банк выписку из ЕГРН, чтобы удостовериться, что недвижимость стала нашей собственностью

- Как только продавец предоставит документы, банк вас оповестит, отдаст документы и спишет деньги со счёта

Когда вы работаете по такой схеме, очень важно проверять документы: что указываете в договоре купли-продажи и в заявлении для банка, нет ли там орфографических и юридических ошибок. Особенно внимательно отнеситесь к срокам. Важно успеть закрыть сделку до истечения срока.

Подытожим

- Что значит аккредитив — это тип расчёта, при котором покупатель и продавец заключают сделку, а расчёт происходит через посредника, гаранта. Так каждой стороне спокойнее, поскольку нет риска, что одна сторона обманет другую

- Зачем используют аккредитивы: чтобы купить квартиру или некоммерческую недвижимость, заключить сделку с поставщиком, купить акции компании или рассчитаться с иностранной компанией

- Схема работы такая: покупатель кладёт деньги на счёт в банке, банк их замораживает. Продавец предоставляет в банк определённые документы, подтверждающие его обязательства. Например, выписку из ЕГРН при продаже недвижимости. Банк передаёт документы покупателю, а деньги — продавцу