Цель бизнеса — заработать больше денег. Чтобы понять, как это сделать, нужно оцифровать бизнес, а для этого — вести управленческий учет. Алексей Боев, сооснователь и управляющий директор сервиса учета финансов ПланФакт, рассказывает о главных финансовых отчетах для предпринимателя и о том, как регулярный учет поможет собственнику реализовать потенциал бизнеса и минимизировать риски и ошибки.

Зачем нужна финансовая отчетность

Управлять бизнесом — значит каждый день принимать решения: сколько товара произвести, какую цену поставить, стоит ли брать кредит на покупку нового оборудования. Чтобы бизнес продолжал развиваться и двигаться вперед, решения должны быть взвешенными: важно понимать, устойчив бизнес или нет, достаточно ли у компании денег на новые проекты или есть риск оказаться в кассовом разрыве. Собственник, который видит реальную картину, принимает обоснованные решения и реже ошибается.

Объективную информацию о состоянии и перспективах бизнеса дает финансовая отчетность. Ее готовят для того, чтобы описать бизнес на языке цифр: собрать всю доступную информацию о движении денег, текущем состоянии компании и ее финансовых результатах, рассчитать и проанализировать показатели деятельности, сделать выводы и на их основе управлять бизнесом.

Отчет о движении денежных средств: откуда приходят деньги и на что тратятся

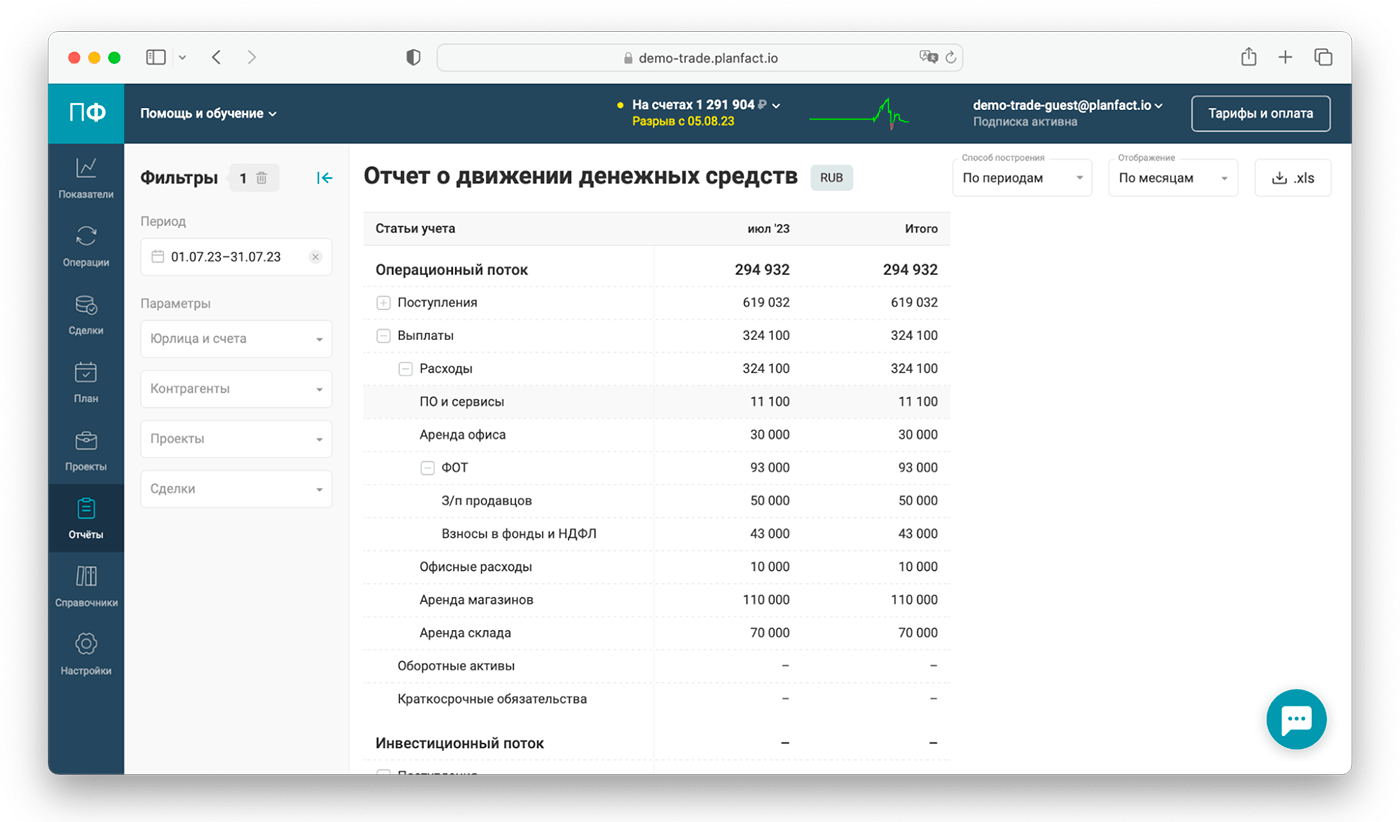

Этот отчет — самый простой: он показывает, сколько денег и на что потратили за определенный период, сколько и откуда получили и как в итоге изменилась сумма денег в кассе и на счетах.

В отчете ДДС фиксируются все поступления и платежи. Для удобства их разделяют на три группы:

- операционные — потоки, возникающие в результате ведения основного бизнеса: это оплаты от покупателей, покупка сырья и материалов, налоги

- инвестиционные — траты на приобретение долгосрочных активов: покупка нового станка или производственного помещения

- финансовые — поступления и оттоки по финансовой деятельности: новый кредит, погашение процентов или основной суммы долга

Операции внутри каждой группы также делят по категориям: например, покупка канцелярии и нового принтера попадут в одну группу «Содержание офиса». В результате будет наглядно видно, откуда приходят деньги и на что тратятся — это позволяет полностью контролировать все денежные потоки компании:

Анализировать траты и поступления. Если вы знаете, какие планируются траты и действительно ли они необходимы для получения прибыли, то становится проще принимать решения: например, если денег сейчас хватает только на выплату зарплаты, то покупку новой мебели в офис стоит отложить.

Понимать, генерирует ли бизнес достаточное количество денег на развитие новых проектов, погашение кредитов и крупные инвестиции.

Избегать кассовых разрывов. Устранять кассовые разрывы — сложно и дорого, поэтому лучшая рекомендация — заниматься их профилактикой. Если построить прогнозный ОДДС, то вы всегда сможете предвидеть проблемы заранее — а значит, не попадете в ситуацию, когда завтра нужно платить налоги, а денег нет, потому что покупатель внезапно задержал оплату.

Так выглядит отчет ДДС за месяц в сервисе ПланФакт.

Отчет о прибылях и убытках: как и за счет чего зарабатывает компания

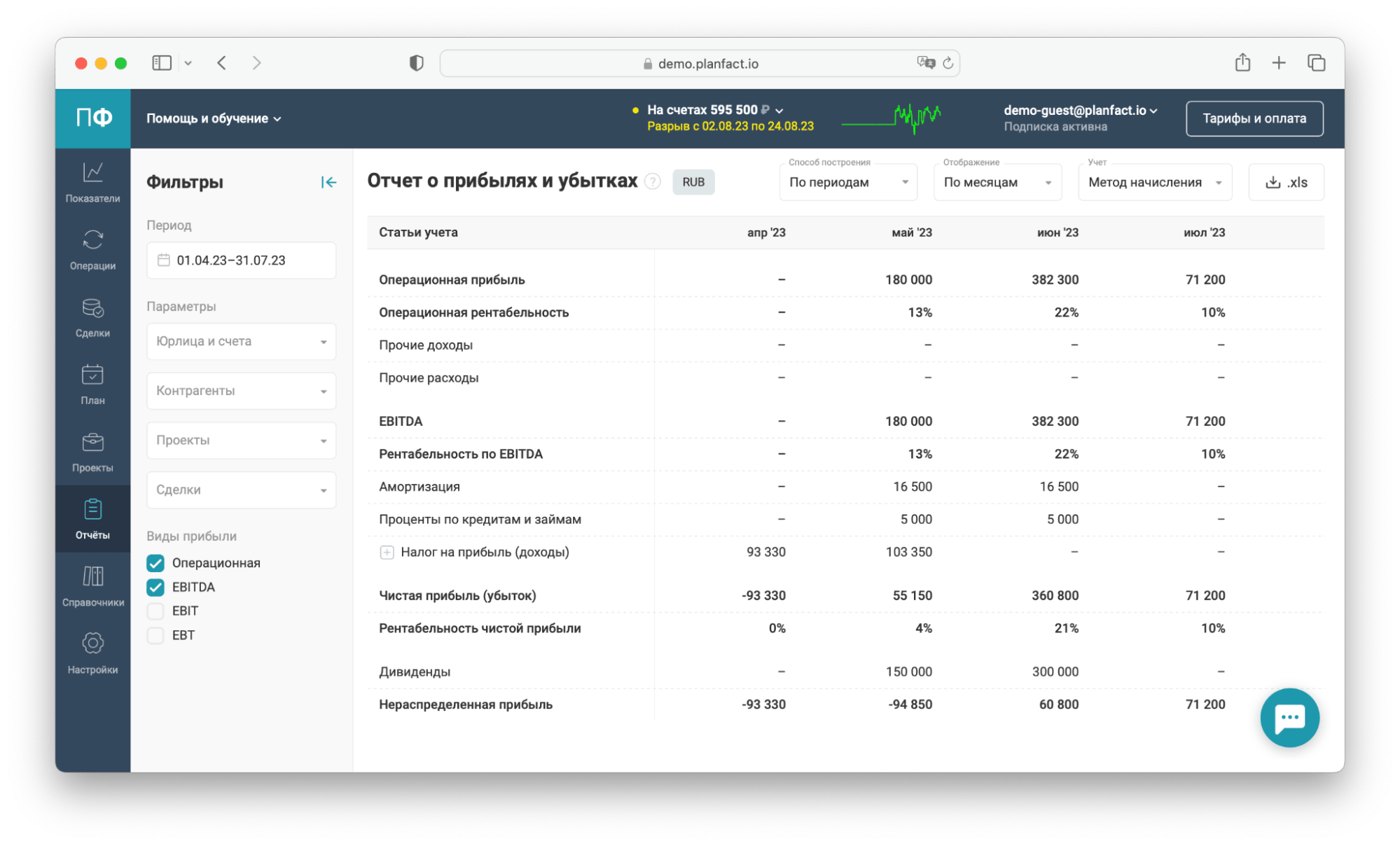

ОПиУ — отчет о том, эффективен ли бизнес, как и за счет чего зарабатывает и какой финрезультат может дать. Этот отчет — документ, в котором из доходов компании последовательно вычитаются расходы.

Доходы — то, что компания получила или заработала в результате своей деятельности. Важно различать поступления и доходы: например, если компания взяла кредит, то это будет поступлением (и отразится в ОДДС), но не доходом, потому что компания его не заработала.

Расходы — траты, которые понесла компания для получения доходов. Доходы и расходы неразрывно связаны: чтобы произвести и продать товар, надо сначала заплатить рабочим зарплату, закупить сырье и оплатить аренду цеха.

- Прибыль формируется построчно: сначала из выручки вычитаются расходы, связанные с производством, управлением и сбытом — получается прибыль от продаж, которая показывает, эффективна ли основная деятельность компании. Эта прибыль корректируется на:

- доходы и расходы, не связанные с производством: например, от продажи неиспользуемых помещений

- проценты по кредитам и займам — они выделяются в отдельную строку, чтобы адекватно оценивать кредитную нагрузку

- налог на прибыль или доход

После всех вычетов получается финальный финрезультат — чистая прибыль. Так как именно получение прибыли — основная цель ведения бизнеса, собственнику важно понимать, где скрыты резервы ее роста. Вот на какие вопросы отвечает ОПиУ.

Сколько зарабатывает бизнес. Можно не только понять, какой конкретно финрезультат получен (как мы помним, он не равен притоку денег за период), но и проанализировать источники доходов и направления трат. Станет ясно, какую сумму можно вывести в виде дивидендов, а какую — реинвестировать.

За счет чего зарабатывает. ОПиУ наглядно показывает, как формируется прибыль, какие проекты рентабельны, а какие — убыточны и тянут компанию вниз.

Эффективен ли бизнес. Если рассчитать рентабельность и сравнить ее со своим планом, прошлым годом или уровнем конкурентов, станет ясно, эффективен ли бизнес.

Так выглядит отчет ОПУ в сервисе ПланФакт.

Балансовый отчет: чем компания владеет и на какие средства живет

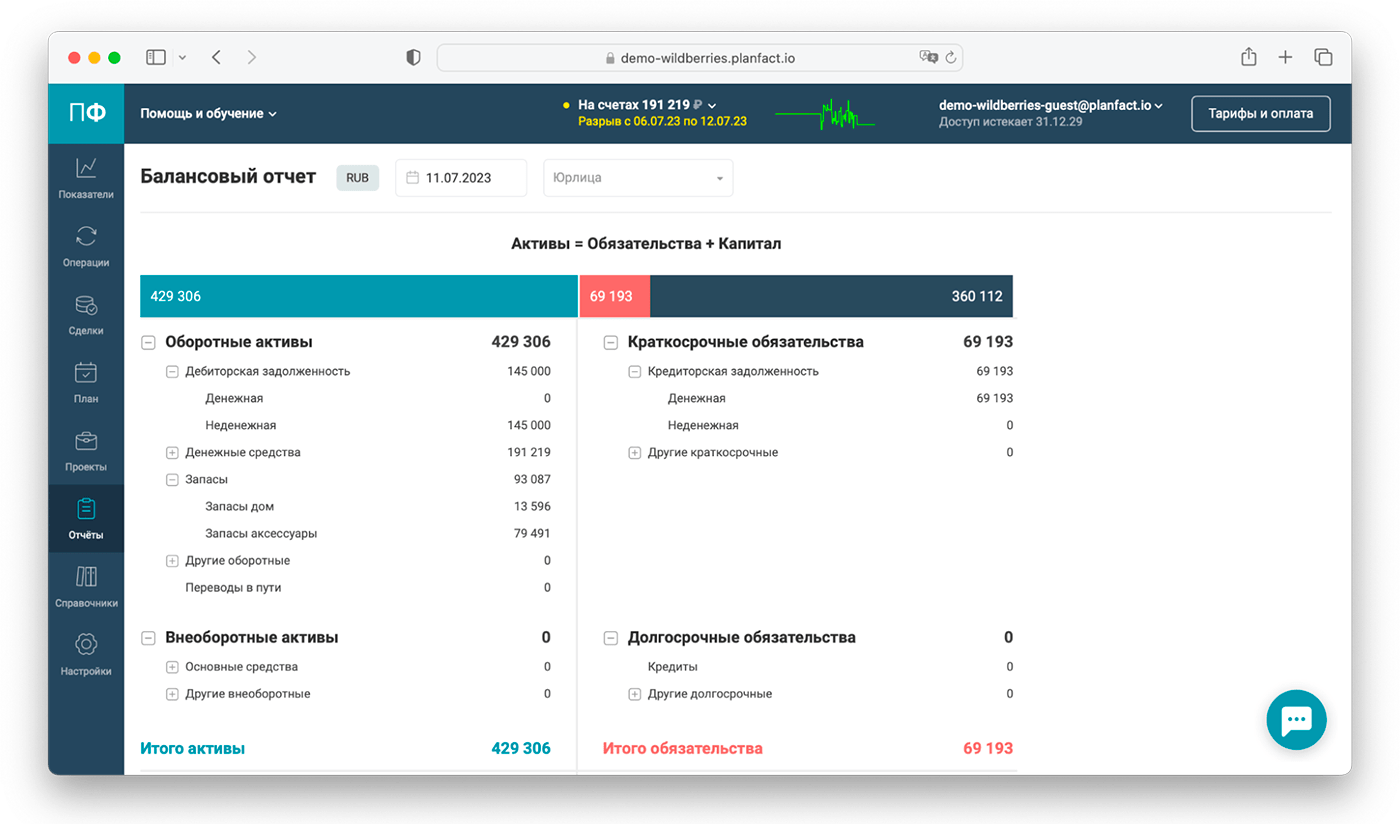

Отчеты о деньгах и доходах — о том, каких результатов достигла компания за месяц, квартал или год. А баланс описывает состояние компании на конкретный день: что у нее есть и кому и сколько она должна.

Информация в балансе разделена на две части: активы и пассивы. Активы — это то, чем владеет компания, а пассивы — это источники, благодаря которым у компании появились активы.

Активы всегда равны пассивам. Например, взяли новый кредит — пассивы выросли за счет строки «Кредиты». На эти деньги купили новый станок — увеличилась стоимость имущества в части активов.

Баланс дает информацию о том, чем владеет компания и кому и что должна — это необходимо для того, чтобы выполнять вовремя все обязательства. Этот отчет позволяет:

Видеть, сколько средств доступно: сколько денег живых, а сколько — заморожено в запасах или дебиторской задолженности.

Знать, сколько вы должны: кредиты банкам, оплаты поставщикам, налоги государству.

Оценивать ликвидность: например, если вас ждет кассовый разрыв, то можно попробовать ускорить дебиторов или вовсе продать неиспользуемое имущество.

Так выглядит Баланс в сервисе ПланФакт.

Как вести управленческий учет

Есть разные инструменты для ведения учета: таблицы Excel или Google, 1С или сервисы автоматизации финучета.

Таблицы Excel или Google

Когда компания только начинает развиваться, бизнес-процессы, как правило, несложные, статей доходов и расходов немного, и можно вести таблицы учета в привычном Excel или Google. Плюсов такого варианта много: не нужно устанавливать отдельно никакое ПО, можно пользоваться встроенными формулами в стандартном табличном интерфейсе.

Но постепенно количество таблиц растет, они все больше связаны друг с другом, появляется необходимость в новых блоках и новых формах — платежей, строк и контрагентов все больше, ошибиться все легче, а на поиск ошибок уходит слишком много времени. Это значит, что компания уже переросла стандартные инструменты.

1С или ERP

Крупные компании нередко выбирают более серьезные продукты для автоматизации учета: например, 1С или ERP-системы. Они изначально заточены под более сложный бизнес: настроено большое количество форм по умолчанию, отчеты создаются быстро и автоматически, реализована возможность вести учет сразу по нескольким юридическим лицам.

Сервисы автоматизации

Самый простой вариант для небольшого бизнеса — это один из облачных сервисов автоматизации учета. Например, ПланФакт.

Преимущества сервисов автоматизации:

Гибкость: в них есть возможность легко сформировать и построить любой нужный отчет — и стандартный, и нетиповой.

Оперативность: планирование будет эффективным, когда данные обновляются практически в онлайн-режиме. Это позволяют как раз облачные сервисы: большинство из них интегрируются с банками, и в итоге не нужно неделями собирать данные для годового отчета.

Детализация: если вы решите вести учет доходов и расходов по проектам, то сможете легко добавить нужную степень детализации.

Наглядность: нужные графики строятся автоматически, то, на что нужно обратить внимание, подсвечено красным цветом, можно настроить удобный дашборд с основными показателями.

На рынке есть несколько сервисов учета: можно заказать демонстрацию, выбрать подходящий тариф и подключиться к самому удобному. Но в любом случае этот инструмент сэкономит вам много драгоценных рабочих часов, существенно снизит риск допустить ошибку, принять неверное решение и недополучить прибыль.

Резюмируем

ОДДС, ОПиУ и баланс дают информацию для принятия управленческих решений. Без прогнозной отчетности не будет понимания, сколько вы способны заработать, когда и сколько денег вам понадобится на оплату счетов, хватит ли денег на новые проекты и в каком направлении стоит развивать бизнес. Если ваша компания уже выросла из нескольких табличек в Excel, но пока не стала крупным холдингом, идеальный инструмент ведения учета — облачный сервис. Такие сервисы экономят время, снижают риск ошибок, пользоваться ими легко и удобно — а значит, с их помощью можно зарабатывать больше.